Experten und Freelancer der Bereiche IT, Engineering und Life Science vermitteln wir ab sofort unter unserer Spezialisierung Randstad Professional.

Mehr Informationen

Eigenbeleg erstellen: Beleg fehlt, Ersatzbeleg schreiben

Ein Eigenbeleg ist ein von dem oder der Steuerpflichtigen selbst erstellter Nachweis über eine Betriebsausgabe beziehungsweise eine Zahlung. Er dient als Ersatzbeleg für eine vom Zahlungsempfänger, Auftragnehmer oder Lieferanten ausgestellte Quittung oder Rechnung. Ein Eigenbeleg kommt ins Spiel, wenn der Originalbeleg verloren gegangen oder aus anderen Gründen nicht verfügbar ist.

Vereinfacht könnte man sagen: Mit einem Eigenbeleg quittiert man sich die Ausgabe selbst. Natürlich hat es weniger Beweiskraft, einen Eigenbeleg zu erstellen, als einen echten Quittungsbeleg oder ein Original-Rechnungsdokument vorzulegen. Trotzdem ist der Eigenbeleg in der Buchhaltung sinnvoll. Er ordnet Buchungen einem bestimmten Zahlungs- und Geschäftsvorgang zu, hält die dazu erforderlichen Angaben fest und ist eine Erklärung des Steuerpflichtigen, dass die gebuchte Betriebsausgabe tatsächlich erfolgt ist.

Wann ist ein Eigenbeleg erforderlich oder sinnvoll?

Ein Eigenbeleg ist dazu da, den Grundsatz „Keine Buchung ohne Beleg“ selbst dann zu erfüllen, wenn der Kassenbon unterwegs verloren gegangen ist oder die Rechnung versehentlich geschreddert oder gelöscht wurde. Zwar kann man sich in solchen Fällen möglicherweise um Ersatz bemühen. Gerade bei kleineren Ausgaben steht es in keinem vernünftigen Verhältnis zum Betrag, wenn man stundenlang sucht oder zurück zur Verkaufsstelle fährt, um sich die vergessene Quittung nachträglich ausstellen zu lassen.

Auch bei Automaten oder bei Trinkgeldern ist eine Quittung oft schwierig oder unmöglich. Trotzdem muss man nicht auf die Buchung der Betriebsausgabe verzichten und dem Finanzamt damit Geld schenken. Die Lösung besteht darin, einen Eigenbeleg zu erstellen.

Eigenbeleg, Steuererklärung und Umsatzsteuer: kein Vorsteuerabzug möglich

Als Beleg für betriebliche Kosten ist ein Eigenbeleg zur Steuer möglich. Während für das Ansetzen der gewinnmindernden Betriebsausgabe in der Einkommensteuererklärung der Eigenbeleg grundsätzlich ausreicht, wird er in Bezug auf die Umsatzsteuer nicht anerkannt. Die von Selbstständigen bezahlte Vorsteuer darf nicht mit einem Eigenbeleg nachgewiesen werden.

Für den Vorsteuerabzug, das heißt die Erstattung oder Anrechnung selbst bezahlter Umsatzsteuer bei geschäftlichen Ausgaben, verlangt das Finanzamt ordnungsgemäße Rechnungen.

Deshalb darf der Umsatzsteueranteil, der im Bruttobetrag des Eigenbelegs als Steuer enthalten ist, nicht als Vorsteuer in die Umsatzsteuervoranmeldung und die Umsatzsteuerjahreserklärung einfließen. Der Vorsteuerabzug sollte also nicht der Grund des Eigenbelegs sein.

Angaben und Bestandteile bei einem Eigenbeleg

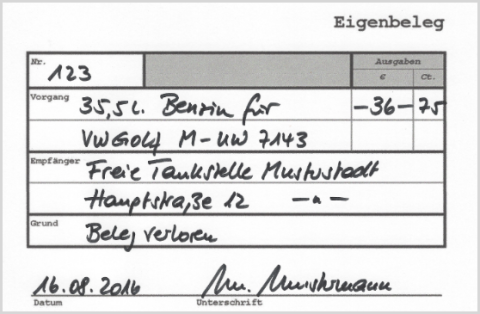

Der selbst erstellte Ersatzbeleg sollte alle Angaben und Bestandteile umfassen, die von Dritten ausgestellte Rechnung oder Quittung enthalten müssen, außer den umsatzsteuerlichen Angaben. Dazu gehört:

- Wann wurde gezahlt: das Datum der Lieferung oder Leistung

- An wen wurde gezahlt: Name und Anschrift des Zahlungsempfängers

- Wofür wurde bezahlt: Menge und Bezeichnung der Waren bzw. Art und Umfang der Dienstleistung

- Wieviel wurde bezahlt: der Rechnungsbetrag beziehungsweise die entstandenen Kosten, und zwar der Gesamtbetrag mit enthaltener Umsatzsteuer

Da der Eigenbeleg keinen Vorsteuerabzug ermöglicht, muss der Rechnungsbetrag nicht in Nettobetrag, Bruttobetrag und Umsatzsteueranteil aufgesplittet werden.

Weitere Anforderungen an einen gültigen Eigenbeleg

Dazu sind drei weitere Angaben sinnvoll beziehungsweise erforderlich:

- eine Angabe zum Grund dafür, dass Sie einen Eigenbeleg schreiben (z. B. „Verlust der Quittung“)

- eine eigenhändige Unterschrift

- eine laufende Belegnummer

Damit kann ein Eigenbeleg für die Steuer so aussehen wie dieses Beispiel:

Bis zu welcher Höhe Eigenbelege ansetzen?

Es gibt keine Betragsgrenze für Eigenbelege. Erfahrungsgemäß muss man jedoch umso eher mit Skepsis seitens des Finanzamts rechnen, je höher der Betrag ist, den man sich selbst quittiert.

Besonders wenn der Eigenbeleg die Höhe von Kleinbetragsrechnungen von 250 Euro (inklusive Umsatzsteuer) überschreitet, kann es sein, dass bei einer Betriebsprüfung des Finanzamts ein Eigenbeleg für die Steuer nicht anerkennt und die entsprechende Betriebsausgabe nicht akzeptiert wird.

Etwas vorteilhafter ist Ihre Position, wenn Sie unbar bezahlt haben. Dann können Sie auch einen höheren Eigenbeleg mit den Auszügen Ihres PayPal-, Kreditkarten- oder Girokontos untermauern. Im Idealfall bestätigen diese Angaben das Datum, den Empfänger, den Betrag und vielleicht sogar den Zahlungszweck.

Eigenbeleg: Vorlagen nutzen

Sie haben den Beleg verloren, ein Eigenbeleg wird benötigt? Es ist kein Hexenwerk, einen Eigenbeleg für die Buchhaltung zu erstellen. Dafür genügt ein Programm wie Microsoft Word. Dort kann man sich auch eine Vorlage anfertigen, die bei Bedarf schnell ausgefüllt wird.

Wer sich die Mühe ersparen möchte, kann auf eine „Eigenbeleg für die Steuer“-Vorlage aus dem Internet zurückgreifen. Kostenlose Exemplare für ein Eigenbeleg-Muster oder eine Eigenbeleg-Vorlage lassen sich mit Google leicht finden, auch in Form von Online-Tools.

Probleme und Risiken

Häufiges Ausstellen von Eigenbelegen kann zu Problemen führen. Das Finanzamt wird einer gehäuften Anzahl von Eigenbelegen mit Skepsis begegnen – und es ist nicht verpflichtet, einen Eigenbeleg bei der Steuererklärung als Buchungsbeleg anzuerkennen. Das Risiko der Nichtanerkennung wächst außerdem mit dem Betrag, über den Selbstständige sich einen Ersatzbeleg schreiben.

Eigenbelege sind ein Notbehelf, kein Standardinstrument der Buchhaltung. Andernfalls drohen Probleme im Fall einer Betriebsprüfung, oder wenn das Finanzamt Nachfragen zu einer Steuererklärung hat und die dazu gehörenden Belege anfordert. Wird der Eigenbeleg nicht anerkannt, drohen Steuernachforderungen beziehungsweise höhere Steuern. Außerdem erregt man das Misstrauen der Finanzbeamten. Im schlimmsten Fall wird der Eigenbeleg sogar als vorsätzlicher Täuschungsversuch ausgelegt – das wäre dann als Steuerhinterziehung strafbar.

FAQ zum Eigenbeleg: häufige Fragen und Antworten

Quittung verloren, was tun?

Sie haben grundsätzlich zwei Möglichkeiten: Sie können sich um eine Kopie oder Ersatzquittung bemühen. Dazu müssen Sie den Verkäufer oder Dienstleister kontaktieren. Oder Sie stellen sich einen Eigenbeleg aus, um die Ausgabe auch ohne Quittung als Betriebsausgabe zu erfassen.

Was ist ein Eigenbeleg?

Ein Eigenbeleg soll eine fehlende oder verlorene Quittung oder Rechnung des Zahlungsempfängers ersetzen. Selbstständige halten in solchen Fällen geschäftliche Ausgaben fest, indem sie einen Eigenbeleg schreiben. Dieser dient als Ersatzbeleg zur Buchung der Ausgabe.

Was muss auf einem Eigenbeleg stehen?

Ein Eigenbeleg sollte Datum, Zahlungsempfänger, Höhe des Betrags sowie den Zahlungsgrund oder die Art der Ausgabe nennen, dazu den Grund für den Eigenbeleg. Außerdem ist eine eigenhändige Unterschrift erforderlich. Eine eindeutige Beleg-Nummer ist ebenfalls empfehlenswert.

Eigenbeleg: bis zu welcher Höhe möglich?

Es gibt keine feste Obergrenze für Eigenbelege. Bei hohen Beträgen muss man allerdings mit Skepsis vom Finanzamt rechnen. Erfahrungsgemäß wird es ab der Grenze für Kleinbetragsrechnungen schwieriger, also ab 250 Euro brutto. Das ist aber nur ein Erfahrungswert.